Notas Explicativas Consolidadas às Demonstrações Contábeis

EM 31 DE DEZEMBRO DE 2015 E 2014

1. Contexto Operacional

1.1. A PREVHAB Previdência Complementar é uma associação sem fins lucrativos que tem por finalidade administrar Planos de Benefícios de natureza previdencial, de acordo com o estabelecido nos respectivos Regulamentos e Convênios de Adesão, e está autorizada a atuar como entidade multipatrocinada.

1.2. O Estatuto da PREVHAB está enquadrado nas disposições da Lei Complementar nº 109, de 29 de maio de 2001, e foi aprovado pela Secretaria de Previdência Complementar (SPC), em 14 de dezembro de 2005, através da Portaria nº 295, publicada no Diário Oficial da União de 16 de dezembro de 2005.

1.3. A PREVHAB administra os seguintes Planos:

1.3.1. Plano de Benefícios Plenus registrado no Cadastro Nacional de Plano de Benefícios – CNPB sob o nº 1971.0002-56 estruturado na modalidade de benefício definido; e

1.3.2. Plano de Benefícios Fugro registrado no Cadastro Nacional de Plano de Benefícios – CNPB sob o nº 2008.0028-29, estruturado na modalidade de contribuição definida e que tem como patrocinadoras a Geomag S.A. Prospecções Geofísicas e Lasa Prospecções S.A..

1.3.3. Plano de Gestão Administrativa – PGA, que contém as normas que regem a gestão administrativa dos planos de benefícios.

2. Apresentação e Principais Diretrizes Contábeis

2.1. A PREVHAB apresenta as demonstrações contábeis em atendimento às disposições dos órgãos normativos e reguladores das atividades das entidades fechadas de previdência complementar, especificamente pela Resolução CNPC nº 8, de 31/10/2011 (alterada pela Resolução CNPC nº 12, de 19/08/2013,Resolução CNPC nº 16, de 19/11/2014, e Resolução CNPC nº 20, de 18/06/2015), Resolução CGPC nº 29, de 31/08/2009, e Instrução SPC nº 34, de 24/09/2009 (alterada pela Instrução PREVIC nº 1, de 22/03/2011, Instrução PREVIC nº 5, de 08/09/2011,Instrução PREVIC nº 6, de 13/11/2013, Instrução PREVIC nº 15, de 12/11/2014, e Instrução PREVIC nº 21, de 23/03/2015),e de acordo com as práticas contábeis aplicáveis no Brasil, em observância à Resolução do Conselho Federal de Contabilidade nº 1.272, de 22/01/2010, que aprova a ITG 2001.

Essas diretrizes não requerem a divulgação em separado de ativos e passivos de curto prazo e de longo prazo, nem a apresentação da Demonstração do Fluxo de Caixa. A estrutura da planificação contábil padrão das EFPC reflete o ciclo operacional de longo prazo da sua atividade, de forma que a apresentação de ativos e passivos, observadas as gestões previdencial, administrativa e o fluxo dos investimentos, proporcione informações mais adequadas, confiáveis e relevantes do que a apresentação em circulante e não circulante, em conformidade com o item 63 da NBC TG 26 da Resolução do Conselho Federal de Contabilidade.

A sistemática introduzida pelos órgãos normativos apresenta, além das características já descritas, a segregação dos registros contábeis em três gestões distintas (Previdencial e Administrativa) e o Fluxo dos Investimentos, que é comum às Gestões Previdencial e Administrativa, segundo a natureza e a finalidade das transações.

Conforme Resolução CNPC nº 8/2011 e suas alterações, as entidades fechadas de previdência complementar apresentam os seguintes demonstrativos contábeis:

• Balanço Patrimonial Consolidado;

• Demonstração da Mutação do Patrimônio Social – DMPS (consolidada);

• Demonstração da Mutação do Ativo Líquido por Plano de Benefícios – DMAL;

• Demonstração do Ativo Líquido por Plano de Benefícios – DAL;

• Demonstração do Plano de Gestão Administrativa – DPGA (consolidada);

• Demonstração do Plano de Gestão Administrativa por Plano de Benefícios;

• Demonstração das Provisões Técnicas do Plano de Benefícios – DPT.

2.2. As principais práticas adotadas são resumidas a seguir:

a) A sistemática estabelecida pelo órgão normativo apresenta como principal característica a autonomia patrimonial dos planos de benefícios de forma a identificar, separadamente, os planos de benefícios previdenciais e o plano de gestão administrativa.

b) Na apuração do resultado as Adições e Deduções da Gestão Previdencial, Receitas e Despesas da Gestão Administrativa, as Rendas/Variações Positivas e Deduções/Variações Negativas do Fluxo de Investimentos são escrituradas pelo regime contábil de competência de exercícios, exceto nos casos das contribuições dos autopatrocinados que são registrados pelo regime de caixa.

c) As contribuições para a Gestão Previdencial do Plano de Benefícios na modalidade Benefício Definido são registradas pelo regime de competência, e as contribuições dos Planos de Benefícios na modalidade de Contribuição Definida pelo regime de caixa.

d) Os títulos públicos, créditos privados e depósitos, em atendimento à Resolução Conselho de Gestão da Previdência Complementar (CGPC) nº 4, de 30 de janeiro de 2002 e a Instrução MPS/SPC nº 34, de 24/09/2009, respectivamente, os títulos de renda fixa são registrados ao custo de aquisição, acrescidos dos rendimentos auferidos pro rata dia até a data do balanço e ajustados ao valor de mercado. Os títulos e valores mobiliários devem ser classificados em duas categorias, a saber:

(i) Títulos para negociação – Aqueles com propósito de serem negociados, independentemente do prazo a decorrer, os quais devem ser avaliados ao valor provável de realização.

(ii) Títulos mantidos até o vencimento – Aqueles com vencimentos superiores a 12 (doze) meses da data de aquisição e que a entidade mantenha interesse e capacidade financeira de mantê-los até o vencimento, bem como classificados como de baixo risco por agência de risco no País, os quais devem ser avaliados pela taxa intrínseca dos títulos, ajustados pelo valor de perdas permanentes, quando aplicável.

e) Os Fundos de Investimentos são contabilizados pelo valor efetivamente desembolsado nas aquisições de cotas e incluem, se for o caso, taxas e emolumentos. Os montantes relativos aos fundos de investimento são representados pelo valor de suas cotas na data de encerramento do balanço.

f) Os Investimentos Imobiliários estão registrados ao custo de aquisição, inclusos honorários, taxas, emolumentos, tributos e demais encargos incidentes sobre as operações. São depreciados (exceto terrenos) pelo método linear à taxa correspondente ao tempo de vida útil remanescente a partir da última avaliação.

Os imóveis são reavaliados a cada três anos, de acordo com a legislação vigente. Os ajustes provenientes, positivos ou negativos, são contabilizados nas contas específicas em contrapartida de Rendas/Variações Positivas ou Deduções/Variações Negativas.

g) Os empréstimos concedidos aos participantes são apresentados pelos valores liberados, deduzidos das amortizações, acrescidos dos rendimentos auferidos e deduzidos, quando aplicável, de provisão para perdas na realização de créditos.

h) A entidade constituiu provisão para perdas na realização de créditos representados por direitos creditórios de liquidação incerta, de acordo com o disposto no item 11, Anexo “A” da Instrução SPC nº 34, de 24/09/2009, que estabeleceu os seguintes percentuais de provisão sobre os créditos do devedor inadimplente, vencidos e vincendos, de acordo com os períodos de atraso da parcela mais antiga: 25% para atrasos entre 61 e 120 dias, 50% entre 121 e 240 dias, 75% entre 241 e 360 dias e 100% para atrasos superiores a 360 dias.

i) No imobilizado e intangível os bens corpóreos são registrados ao valor de custo de aquisição líquido das respectivas depreciações acumuladas, calculadas pelo método linear, com base na vida útil econômica estimada.

j) No Exigível Operacional o registro das obrigações, ao valor presente, com terceiros provenientes de compromissos com os assistidos, participantes, impostos e contribuições a recolher e operações financeiras.

k) As férias vencidas e proporcionais, inclusive o adicional de férias e o 13º salário, são provisionados no PGA, segundo o regime de competência, acrescidos dos encargos sociais.

l) Nos Ativos e Passivos Contingentes registram o montante das provisões decorrentes de ações judiciais passivas mantidas contra a PREVHAB. É atualizado com base nas informações jurídicas sobre o curso dessas ações, de acordo com a possibilidade de êxito estimada pelos advogados patrocinadores dos processos, além dos seguintes critérios:

O reconhecimento, a mensuração e a divulgação das provisões, contingências ativas e passivas são efetuadas de acordo com os critérios definidos no Pronunciamento CPC 25 – Provisões, Passivos, Contingentes e Ativos Contingentes, do Comitê de Pronunciamentos Contábeis, de 15 de setembro de 2009, conforme descrito abaixo:

Ativos contingentes (quando aplicável): trata-se de direitos potenciais decorrentes de eventos passados, cuja ocorrência depende de eventos futuros. São reconhecidos nas demonstrações financeiras somente quando há evidências que assegurem elevado grau de confiabilidade de realização (Classificação de Risco “Praticamente Certo”), geralmente nos casos de ativos com garantias reais, decisões judiciais favoráveis sobre as quais não cabem mais recursos ou quando existe confirmação da capacidade de recuperação por recebimento ou compensação com outro exigível.

Passivos contingentes: decorrem de processos judiciais e administrativos, inerentes ao curso normal das atividades movidas por terceiros, em ações trabalhistas, cíveis e fiscais. Essas contingências, coerentes com práticas conservadoras adotadas, são avaliadas por consultores jurídicos, e levam em consideração a probabilidade de que recursos financeiros sejam exigidos para liquidar as obrigações, cujo montante possa ser estimado com suficiente segurança. As contingências são divulgadas como: prováveis, para as quais são constituídas provisões; possíveis, divulgadas sem que sejam provisionadas; e remotas, que não requerem provisões e divulgação. O total das contingências é quantificado utilizando modelos e critérios que permitam a sua mensuração de forma adequada, apesar da incerteza inerente ao prazo e ao valor.

Os passivos contingentes classificados como perdas possíveis pelos consultores legais são divulgados apenas em notas explicativas, enquanto aqueles classificados como perda remota não requerem provisão e divulgação.

m) As Provisões Matemáticas são apuradas com base em cálculos atuariais, realizados por atuário responsável pelo plano, mediante elaboração de parecer atuarial. Essas Provisões representam os compromissos acumulados no encerramento do exercício, relativos aos benefícios concedidos e a conceder, ajustados a valor presente.

n) Nas estimativas atuariais e contábeis a elaboração das Demonstrações Contábeis requer que a Administração utilize-se de julgamento na determinação e registro de estimativas contábeis.

Os principais itens de Balanço sujeitos a essas estimativas incluem: as provisões matemáticas, calculadas atuarialmente por profissionais responsáveis pelo plano; as contingências cujas probabilidades de êxito foram informadas pelos advogados que patrocinam as ações; o valor justo de determinados instrumentos financeiros e do ativo imobiliário obtido por meio de reavaliação e definição da vida útil.

o) Nas operações administrativas o Plano de Gestão Administrativa – PGA possui patrimônio próprio independente dos Planos de Benefícios Previdenciais.

O patrimônio do PGA é constituído pelas receitas (previdencial, investimentos, receitas diretas e outras receitas) e deduzidos das despesas da administração previdencial e dos investimentos, sendo as sobras ou insuficiências administrativas alocadas ou revertidas ao fundo administrativo.

A parcela equivalente à participação dos Planos de Benefícios Previdenciários no Fundo Administrativo (PGA) foi registrada nas contas “Participação no Plano de Gestão Administrativa”, no Ativo, e “Participação no Fundo Administrativo do PGA”, no Passivo, nos respectivos Planos de Benefícios. O saldo do Fundo Administrativo é segregado por Planos de Benefícios Previdenciários, não caracterizando obrigações ou direitos aos Patrocinadores e Participantes dos planos.

p) Os ajustes e eliminações ao final de cada mês, a EFPC deve registrar nas contas “Participação no Plano de Gestão Administrativa, no Ativo, e “Participação no Fundo Administrativo do PGA”, no Passivo, a parcela equivalente à participação do Plano de Benefícios Previdenciários no Fundo Administrativo registrado no PGA.

As contas passíveis de ajustes e eliminações, entre outras, são “Superávit Técnico”, “Déficit Técnico”, “Migração entre Planos”, “Compensação de Fluxos Previdenciais”, “Participação no Plano de Gestão Administrativa” e “Participação no Fundo Administrativo PGA”.

Os ajustes e eliminações necessárias à consolidação das Demonstrações Contábeis e balancetes devem ser registrados em documentos auxiliares.

3. Atividades de Registro e de Controle

3.1. Gestão Previdencial: compreende a atividade de registro e de controle das contribuições, dos benefícios e dos institutos previstos no art. 14 da Lei Complementar nº 109, bem como do resultado do plano de benefícios de natureza previdenciária.

3.2. Gestão Administrativa: compreende a atividade de registro e de controle inerentes à despesa da Entidade com a administração dos planos de benefícios.

3.3. Investimentos: compreende a atividade de registro e de controle das aplicações dos recursos do plano de benefícios.

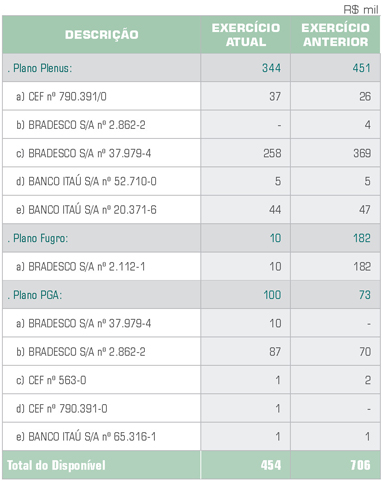

4. Ativo – Disponível

A posição consolidada do Ativo – Disponível em 31 de dezembro de 2015 e de 2014, referente às contas correntes é a seguinte:

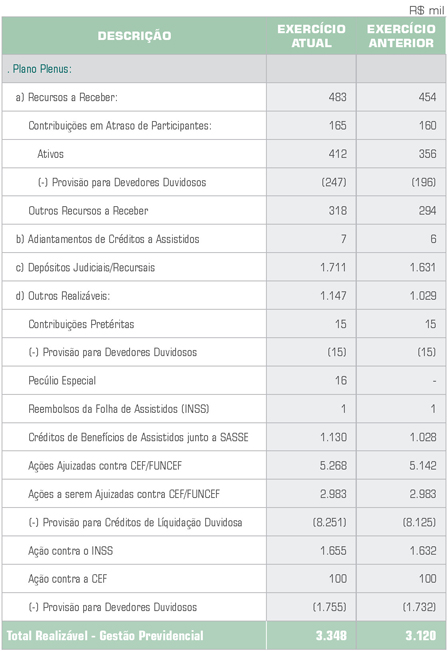

5. Ativo Realizável – Gestão Previdencial

A posição consolidada do Ativo – Realizável – Gestão Previdencial em 31 de dezembro de 2015 e de 2014 é a seguinte:

. Plano Plenus

a) Os “Recursos a Receber”de R$ 483 mil, apresentam a seguinte composição:

. R$ 165 mil de “Contribuições em Atraso de participantes Ativos” deduzidas das provisões para devedores duvidosos.

. R$ 318 mil de “Outros Recursos a Receber”do Plano de Gestão Administrativa – PGA e da regularização de saldos bancários.

b) Os “Adiantamentos de Créditos a Assistidos” de R$ 7 mil referem-se a benefícios e 13º salário.

c) Os “Depósitos Judiciais/Recursais” de R$ 1.711 mil referem-se aos depósitos relativos às contingências da Gestão Previdencial.

d) Os “Outros Realizáveis” de valores a receber pendentes de regularização de R$ 1.147 mil, apresentam a seguinte composição:

. R$ 15 mil de “Contribuições Pretéritas” a receber de participantes, cujos valores encontram-se totalmente provisionados como possíveis perdas;

. R$ 16 mil de “Pecúlio Especial” a ser pago aos beneficiários por falecimento de participantes;

. R$ 1 mil de adiantamentos efetuados pela PREVHAB por conta dos proventos dos assistidos pendentes de reembolsos junto ao INSS;

. R$ 1.130 mil de pagamentos efetuados pela PREVHAB a título de 13º salário e benefícios de assistidos que migraram para a SASSE (atual Caixa Seguradora) pendentes de reembolsos, atualizados monetariamente pelo INPC e acrescidos de juros atuariais de 6% a.a., referente à ação ordinária de cobrança nº 2001.01.1.076664-8, movida pela PREVHAB contra a Caixa Seguradora S/A (antiga SASSE – Companhia Nacional de Seguros Gerais), em curso na 20ª Vara Cível da Circunscrição Especial Judiciária de Brasília,aguardando manifestação da Contadoria judicial em 20/11/2014;

. R$ 5.268 mil de ações judiciais pagas pela PREVHAB a partir de janeiro de 1999, cujos valores encontram-se totalmente provisionados como crédito de liquidação duvidosa, estão sendo cobrados à Caixa Econômica Federal e a FUNCEF através das Ações Ordinárias nºs. 2006.34.00.000384-1, em curso na 14ª Vara Federal da Seção Judiciária do Distrito Federal, cuja apelação da PREVHAB foi distribuída à 1ª Turma do Tribunal Regional Federal – TRF1, aguardando julgamento no gabinete do Desembargador Néviton Guedes desde 16/12/2015; 2009.34.00.026743-9, em curso na 5ª Vara Federal da Seção Judiciária do Distrito Federal, concluso para sentença desde setembro de 2013;e 2010.51.01.010878-9, em curso na 8ª Vara Federal da Seção Judiciária do Rio de Janeiro, após intimação da PREVHAB para efetuar o depósito em 17/12/2015, será requerida a juntada da guia de pagamento dos honorários advocatícios, para após, ser determinada a baixa do processo;

. R$ 2.983 mil de ações judiciais pagas pela PREVHAB a partir de fevereiro de 2006, assim como de outros valores de responsabilidade da Caixa Econômica Federal e FUNCEF, para as quais a PREVHAB não tenha ainda movido ação de ressarcimento, cujo valor encontra-se totalmente provisionado como crédito de liquidação duvidosa;

. R$ 1.655 mil de pagamentos de benefícios efetuados pela PREVHAB de responsabilidade do INSS (ação nº 2001.51.01.003688-1 da 3ª Vara Federal do Rio de Janeiro), do período de março de 1987 a fevereiro de 1988, em litígio judicial, atualizado monetariamente pelo INPC e acrescido de juros de 6% a.a.. Após oposição de embargos de declaração pelo INSS, a PREVHAB se manifestou concordando com os valores apresentados pelo INSS, calculados pelo índice IPCA-E e está aguardando o levantamento dos valores depositados, e após, a baixa e o arquivamento do processo. O valor está provisionado na sua totalidade como provável perda;

. R$ 100 mil do valor da ação judicial de cobrança contra a Caixa Econômica Federal (processo nº 2007.51.01.002154-5 da 3ª Vara Federal do Rio de Janeiro), referente ao reembolso dos valores de responsabilidade do INSS pagos pela PREVHAB no período de março de 1987 a fevereiro de 1988 aos seus associados, encontra-se no STJ – 4ª Turma para julgar recurso especial interposto pela PREVHAB. O valor está provisionado na sua totalidade como provável perda.

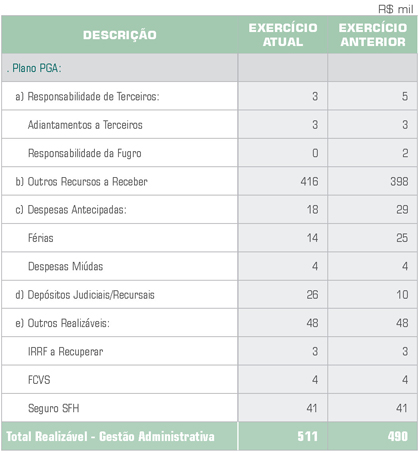

6. Ativo Realizável – Gestão Administrativa

A posição consolidada do Ativo – Realizável – Gestão Administrativa em 31 de dezembro de 2015 e de 2014, é a seguinte:

. Plano PGA

a) A “Responsabilidade de Terceiros” de R$ 3 mil referem-se a R$ 3 mil de adiantamentos a terceiros (advogados).

b) Os “Outros Recursos a Receber” de R$ 416 mil referem-se ao custeio administrativo dos investimentos a ser repassado pelo Plano de Benefícios Plenus.

c) As “Despesas Antecipadas” de R$ 18 mil referem-se a adiantamentos a empregados a receber, sendo R$ 14 mil de férias e R$ 4 mil de despesas miúdas.

d) Os “Depósitos Judiciais/Recursais” de R$ 26 mil referem-se aos depósitos relativos às contingências da Gestão Administrativa.

e) Os “Outros Realizáveis” de valores a receber de R$ 48 mil, referem-se a R$ 3 mil de IRRF a recuperar; R$ 4 mil dos recolhimentos mensais efetuados ao Fundo de Compensação Variações Salariais – FCVS, a partir do mês de julho de 2002, a serem ressarcidos pela CEF, após a homologação da liquidação do financiamento imobiliário; e R$ 41 mil dos pagamentos mensais do seguro do Sistema Financeiro da Habitação – SFH, pendentes de ressarcimentos pelos mutuários com financiamento imobiliário.

7. Ativo Realizável –Investimentos

Em atendimento às determinações da Resolução CMN nº 3.792, de 24 de setembro de 2009, alterada pela Resolução CMN nº 4.275, de 31/10/2013, que dispõe sobre as diretrizes de aplicação dos recursos garantidores dos planos de benefícios das entidades fechadas de previdência complementar, foram adotadas as seguintes providências:

a) Política de Investimento

A gestão dos ativos dos Planos de Benefícios Plenus, Fugro e PGA no ano de 2015 seguiu as diretrizes das respectivas Políticas de Investimentos aprovadas pelo Conselho Deliberativo em sua 145ª Reunião Ordinária, realizadas em 18/12/2014, do Plano de Benefícios Plenus, do Plano de Benefícios Fugro e do Plano de Gestão Administrativa – PGA para o período de 2015/2019, elaboradas pela PREVHAB.

b) Agente Custodiante e de Controladoria

Em 09 de outubro de 2001, para execução dos serviços de Agente Custodiante e de Controladoria, foram firmados com o Banco Itaú S.A. o Contrato de Centralização de Dados, o Contrato de Custódia para Carteira com Precificação e contratos de Custódia e Controladoria para os Fundos Exclusivos.

Através da custódia e controladoria, o Banco garante a fidelidade do patrimônio lançado no balanço, apura a rentabilidade dos segmentos de renda fixa e renda variável e não liquida operações, da carteira própria, que estejam em desacordo com as normas regulamentares estabelecidas pelos órgãos competentes e com a Política de Investimento fixada pela administração da PREVHAB.

c) Controle de Riscos

No âmbito da Política de Investimento, são observados diversos tipos de riscos, principalmente os riscos de mercado e de crédito. O risco de mercado refere-se a possíveis perdas oriundas de oscilações dos preços dos ativos em que são investidos os recursos garantidores dos Planos administrados pela PREVHAB. O risco de crédito corresponde a perdas oriundas do fato de o emissor de um título não honrar o compromisso assumido.

A PREVHAB monitora o risco de crédito por meio de relatório específico com todos ativos e seus respectivos emissores e ratings, atribuídos por agência(s) classificadora(s) de risco (observados os limites estabelecidos pela Resolução CMN nº 3.792/2009), enquanto o risco de mercado é acompanhado diariamente através de modelo próprio e adicionalmente por relatórios mensais de mensuração de riscos elaborados pela firma de consultoria financeira Aditus.

d) Gestão de Investimentos

d.1.) O Plano de Benefícios Plenus, em 31/12/2015, possuía 7 (sete) Fundos de Investimentos, sendo 5 (cinco) no segmento de Renda Fixa, 1 (um) no segmento de Investimentos Estruturados e 1 (um) no segmento de Renda Variável, a seguir discriminados:

d.1.a) Renda Fixa:

. Fundo de Investimento Previdenciário Caixa Prevhab Multimercado (Gestor Caixa Econômica Federal);

. BTG Pactual Prevhab Plenus Fundo de Investimento Renda Fixa (Gestor BTG PactualAsset Management S.A. DTVM);

. HSBC Fundo de Investimento Renda Fixa Crédito Privado Performance Institucional (Gestor HSBC Gestão de Recursos Ltda.);

. Plural Capital Institucional Fundo de Investimento em Cota de Fundo de Investimento Multimercado (GestoraBrasil Plural Gestão de Recursos Ltda.).

. Geração Futuro Fundo de Investimento em Cota de Fundo de Investimento Multimercado (Gestora Geração Futuro Corretora de Valores S/A).

d.1.b) Investimentos Estruturados:

. Fundo de Investimento Imobiliário Via Parque Shopping (Gestor Rio Bravo Investimentos Ltda);

d.1.c) Renda Variável:

. BTG Pactual Institucional Dividendos Fundo de Investimento em Ações (Gestor BTG Pactual Asset Management S.A. DTVM);

No ano de 2015, a rentabilidade dos investimentos do Plano Plenus foi positiva de 13,88%, inferior 2,21 pontos percentuais à meta atuarial de 16,09% (INPC+4,60% aa.), decorrente dos resultados dos investimentos do segmento de Renda Fixa de 17,19%, Empréstimos e Financiamentos de 15,87%, Investimentos Imobiliários de 12,12%, Investimentos Estruturados de -1,96% e Renda Variável de -7,46%. Vale ressaltar que a rentabilidade do Plano Plenus tende a convergir para o atingimento e até superação da meta atuarial, devido à maior concentração dos investimentos no segmento de Renda Fixa neste contexto de juros elevados. Os investimentos nos segmentos de Investimentos Imobiliários e Estruturados devem apresentar resultados mais satisfatórios devido aos ajustes de preços realizados em 2015, principalmente nos ativos imobiliários.

d.2.) Os recursos do Plano de Benefícios Fugro são aplicados em 2 (dois) Fundos de Investimentos, de acordo com os quatro perfis definidos pelos participantes: conservador (100% em renda fixa), moderado (90% em renda fixa e 10% em renda variável), agressivo (80% em renda fixa e 20% em renda variável) e super agressivo (70% renda fixa e 30% renda variável). Os Fundos de Investimentos são os seguintes:

d.2.a) Renda Fixa: Itaú Institucional Referenciado DI Fundo de Investimento tendo como gestor o Banco Itaú Unibanco S.A.;

d.2.b) Renda Variável: HSBC Ibovespa Regimes de Previdência Fundo de Investimento em Ações tendo como gestor o HSBC Asset Management.

No ano de 2015 a rentabilidade total dos investimentos do Plano Fugro foi positiva de 11,08%. A rentabilidade positiva do segmento de Renda Fixa de 13,38% superou em 0,12 ponto percentual à meta do CDI de13,26%. A rentabilidade negativa do segmento de Renda Variável de 8,76% ficou superior 4,54 pontos percentuais à meta do Ibovespa de -13,30%.

d.3.) Os recursos do Plano de Gestão Administrativa – PGA estão sendo aplicados no Fundo Renda Fixa no Bradesco Fundo de Investimento Referenciado DI Premium (Gestor Bram – Bradesco Asset Management) e HSBC Referenciado DI Longo Prazo(Gestor HSBC Gestão de Recursos Ltda.). A rentabilidade do investimento no ano foi positiva de 13,38% superior 0,12 ponto percentual à meta do CDI de 13,26%.

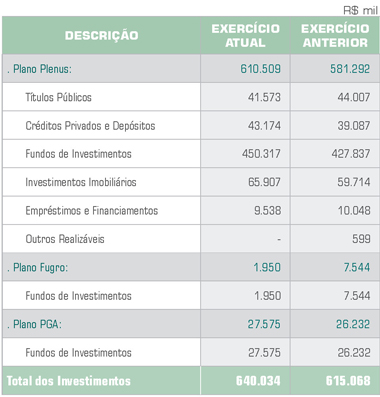

A posição consolidada do Ativo Realizável –Investimentos em 31 de dezembro de 2015 e de 2014, é a seguinte:

7.1. Plano Plenus

7.1.1. Os “Títulos Públicos”, no total de R$ 41.573 mil, estão aplicados em Notas do Tesouro Nacional (NTN-B) lastreadas em IPCA. O referido ativo é marcado pela curva e levado até o vencimento, não sofrendo oscilações geradas pela volatilidade do mercado.

7.1.2. Os “Créditos Privados e Depósitos”, no total de R$ 43.174 mil, estão aplicados em Debêntures não Conversíveis do Hopi Hari S.A. (R$ 42.949 mil) eda Cia. Vale do Rio Doce (R$ 225 mil);

7.1.2.1. Na Assembleia Geral de Debenturistas (AGD) da 1ª Emissão Pública de Debêntures não Conversíveis em Ações do Hopi Hari S/A, realizada no dia 20/12/2010, que representa 100% das debêntures em circulação da 1ª, 2ª, 3ª e 4ª séries, ficou deliberado alterar as cláusulas e condições da Escritura da 1ª Emissão, as quais foram consolidadas em Instrumento Particular de Escritura de 1ª Emissão Pública de Debêntures não Conversíveis em Ações do Hopi Hari S/A, firmado entre a PREVHAB, Hopi Hari e Oliveira Trust (Agente Fiduciário), com o compromisso da Emissora efetuar mensalmente os pagamentos programados à PREVHAB, iniciados a partir de 18/12/2010 até 18/06/2039, cujos valores serão acrescidos de atualização monetária anual (INPC) em cada série, acrescidos de juros remuneratórios mensais de 4% ao ano que serão calculados antes de abatida a respectiva parcela de pagamento programado;

7.1.2.2. Na Assembleia Geral Extraordinária da Hopi Hari S.A., realizada no dia 20/12/2010, foi aprovada pela totalidade dos acionistas do capital social da Hopi Hari S.A. as novas condições de renegociação, pela Diretoria da Companhia, das condições e características das Debêntures de 1ª Emissão, com ratificação de todos os atos já praticados pela Diretoria para tal fim, e delegação, ainda, de poderes para tomar todas as medidas e assinar todos os documentos necessários e convenientes para implementar a renegociação das Debêntures de 1ªEmissão;

7.1.2.3. Em 20/12/2010, foi assinada a Consolidação da Escritura de Primeira Emissão de Debêntures do Hopi Hari, mediante a qual foi estabelecido o pagamento do crédito da PREVHAB, em prestações mensais, com vencimentos de 18/12/2010 a 18/06/2039, com correção pelo INPC e juros de 4% ao ano.O Conselho Deliberativo em sua 154ª Reunião Ordinária, realizada em 30/09/2015, aprovou o ajustamento do pagamento das debêntures com a revisão geral em todos os cálculos, conforme aprovado pela Diretoria-Executiva em sua 307ª Reunião Ordinária, realizada em 14/09/2015, e pela Assembleia Geral dos Debenturistas realizada na mesma data, nas seguintes condições:a) o valor da dívida foi alterado de R$ 1.997.109,25 para R$ 1.995.212,22;b) não houve alteração nas parcelas de amortização de 18/09/2015 a 18/06/2016, no valor de R$ 24.600,00, e nas de 18/07/2015 a 18/11/2018, no valor de R$ 123.000,00; as demais parcelas de amortização de 18/11/2018 a 18/06/2039 sofreram alterações em seus valores.

7.1.2.4. Estão provisionadas como possíveis perdas, na sua totalidade, as aplicações em debêntures conversíveis da Usina Santa Olímpia (R$ 530 mil), em processo de falência.

7.1.3. Na Carteira de Ações as cotações das ações das empresas Master Tecidos Plásticos S.A. e Américas Empreendimentos Artísticos S.A. são avaliadas pelo valor patrimonial, como o patrimônio líquido das referidas empresas é negativo, as suas ações têm valor igual à zero.

7.1.4. Os “Fundos de Investimentos”, no total de R$ 450.317 mil, estão aplicados nos seguintes segmentos:

. R$ 418.304mil em Renda Fixa, sendo R$ 16.797 mil no Fundo de Investimento Previdenciário Caixa Prevhab Multimercado; R$ 367.614 mil no BTG Prevhab Plenus Fundo de Investimento Renda Fixa;R$ 18.998 mil no Geração Futuro Fundo de Investimento em Cota de Fundo de Investimento Multimercado; e R$ 14.895 mil no Plural Capital Institucional Fundo de Investimento em Cota de Fundo de Investimento Multimercado.

. R$ 30.859 mil em Investimentos Estruturados, no Fundo de Investimento Imobiliário Via Parque Shopping.

. R$ 1.154 mil em Renda Variável, no BTG Pactual Institucional Dividendos Fundo de Investimento em Ações. O Fundo foi encerrado no mês de dezembro/2015.

7.1.4.1. No Fundo de Investimento Imobiliário Via Parque Shopping está contabilizado saldo remanescente do valor de R$ 150 mil da rentabilidade mínima a receber do exercício de 1998, em litígio judicial, totalmente provisionado como provável perda. O litígio judicial entre a PREVHAB e as empresas Via Parque Shopping S.A., Plarcon Engenharia S.A., Cimob Companhia Imobiliária S.A. e Gafisa Imobiliária S.A. (ação de execução nº 2001.209.000474-6 da 2ª Vara Cível da Barra da Tijuca/RJ), tem sentença totalmente favorável à Entidade, intimando a Gafisa a pagar o valor remanescente, sob pena de penhora, encontra-se aguardando assinatura de novo mandado de pagamento relativo a um valor remanescente da obrigação principal e aos honorários advocatícios.

7.1.5. Os Investimentos Imobiliários são demonstrados ao custo de aquisição ou reavaliação e depreciados (exceto terrenos) pelo método linear, às taxas estabelecidas em função do tempo de vida útil remanescente, com base nos laudos de avaliação;

7.1.5.1. O Conselho Deliberativo da PREVHAB em sua 152ª Reunião Ordinária, realizada no dia 23 de julho de 2015, aprovou os Laudos de Avaliações dos imóveis elaborados pela empresa AVALOR Engenharia de Avaliações Ltda., relativamente aos imóveis situados no Rio de Janeiro e São Paulo;

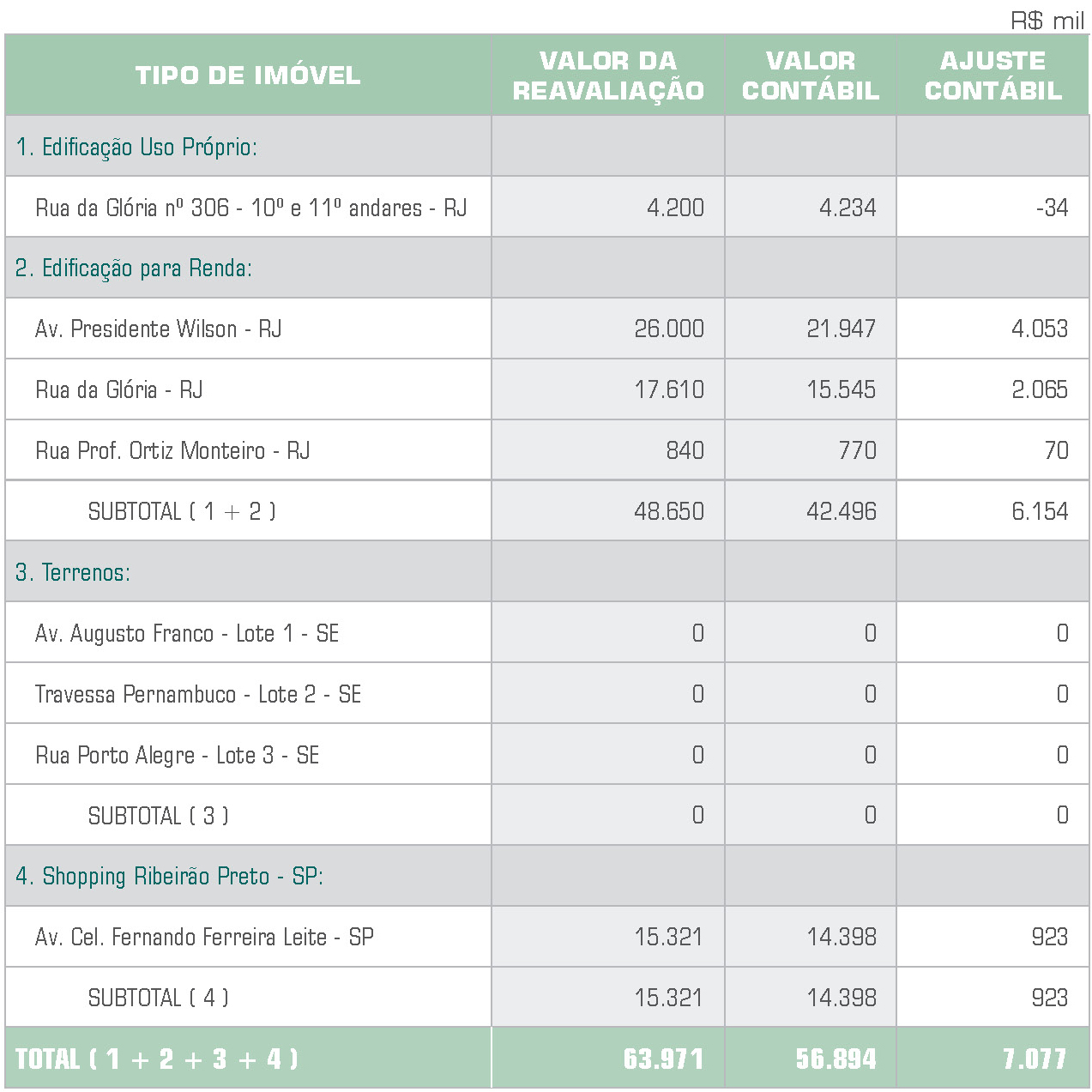

7.1.5.2. As reavaliações dos imóveis foram contabilizadas de acordo com os Laudos de Avaliações no balancete do mês de julho/2015 e resultaram no acréscimo de R$ 7.077 mil, conforme demonstrado a seguir:

7.1.5.3. A composição, em 31/12/2015, dos Investimentos Imobiliários de R$ 65.907 mil é a seguinte:

.os “Terrenos” localizados em Aracaju – SE na Av. Augusto Franco, nº 1.118 – Lote 1, Travessa Pernambuco, nº 197 – Lote 2 e Rua Porto Alegre, nº 04 – Lote 3,estão sem valor comercial, tendo em vista a impossibilidade de sua retomada e a recomendação do não registro de quaisquer valores nessas circunstâncias, conforme justificativas do Diretor Financeiro da PREVHAB, Administrador Estatutário Tecnicamente Qualificado – AETQ, aprovadas pelo Conselho Deliberativo da PREVHAB em sua 152ª Reunião Ordinária;

.os imóveis de “Uso Próprio e Locados a Terceiros”, no total de R$ 49.063 mil, já deduzidos os valores de depreciações e de provisões para devedores duvidosos, referem-se ao valor de R$ 4.219 mil do imóvel de uso próprio localizado na Rua da Glória – RJ – 10º e 11º andares, e de R$ 44.844 mil dos imóveis locados a terceiros, localizados na Av. Presidente Wilson, 164 – RJ (R$ 26.302 mil), Rua da Glória, 306 – RJ (R$ 17.573 mil), Rua Prof. Ortiz Monteiro, 152/305 – RJ (R$ 839 mil), Av. Jerônimo Monteiro, 1000 – ES (R$ 121 mil) e Rua Buenos Aires, 68 – RJ (R$ 9 mil), sendo que os dois últimos imóveis foram vendidos a prazo;

. os imóveis de “Rendasde Participações”, no valor de R$ 15.214 mil, referem-se às frações representativas de 3,83% das lojas do Shopping Ribeirão Preto – SP, já deduzidos os valores de depreciações;

.os imóveis de “Outros Investimentos Imobiliários”, no total de R$ 1.630 mil, refere-se ao imóvel localizado na Rua Barão de Jaguará em Campinas – SP, desapropriado pela União Federal, com processo nº 98.061.3429-0 em curso na 2ª Vara Federal de Campinas – SP, ocorreu o levantamento de 80% dos valores depositados pela União e está aguardando apreciação de recursos da União Federal para apurar a diferença ainda a ser paga pela União.

7.1.5.4. Os Investimentos Imobiliários, em 31/12/2015, registram 10,75% dos recursos garantidores (o limite estabelecido é de 8% pela Resolução CMN nº 3.792/2009) decorrente da reavaliação dos imóveis ocorrida em julho/2015. Com a diminuição do saldo de R$ 1.630 mil de “Outros Investimentos Imobiliários” do total do segmento dos Investimentos Imobiliários e as reaplicações dos recursos em outro tipo de segmento de investimento, o percentual dos recursos aplicados cai de 10,75% para 10,48%, cujo percentual é considerado como desenquadramento passivo, conforme previsto no inciso VII e parágrafos 1º e 2º do Art.52 da Resolução CMN nº 3.792/2009 sobre reavaliação dos imóveis.

7.1.5.5. O Conselho Deliberativo da PREVHAB em sua 100ª Reunião Ordinária, realizada em 24 de março de 2011, aprovou a exposição de motivos do Diretor-Presidente para a realização das obras de retrofit do Edifício Novo Mundo – RJ. A PREVIC através do Ofício nº 3241/2012/CGMI/DIACE/PREVIC, de 30/8/2012, manifestou-se favorável de que as obras de retrofit do Ed. Novo Mundo – RJ seja considerado como investimento de desenquadramento passivo.

7.1.6.Os“Empréstimos” concedidos aos participantes em 31/12/2015 totalizam R$ 9.538 mil e apresentam as seguintes condições:

. prazo máximo de 96 meses, registrados pelo valor do principal, reajustados mensalmente com base na variação do INPC e juros de 0,41% a.m., correspondente a 5,03% a.a.;

. prazo máximo de 96 meses, registrados pelo valor do principal, reajustados anualmente com base na variação do INPC e juros de 0,48% a.m., correspondente a 5,91% a.a., com opção de escolha do mês de reajustamento (abril, junho ou setembro);

. prazo máximo de 24 meses com prestações fixas e juros de 0,98% a.m., correspondentes a 12,42% a.a.

7.1.6.1.No exercício, foram concedidos 93 empréstimos aos participantes no total líquido de R$ 1.119 mil.

7.2. Plano Fugro

7.2.1. Os “Fundos de Investimentos”, no total de R$ 1.950 mil, estão aplicados R$ 1.770 mil em Renda Fixa no Itaú Institucional Referenciado DI Fundo de Investimento (Lasa Prospecções: R$ 1.727 mil e Geomag Prospecções: R$ 43 mil) e R$ 180 mil em Renda Variável no HSBC Ibovespa Regimes de Previdência Fundo de Investimento em Ações (Lasa Prospecções: R$ 171 mil e Geomag Prospecções: R$ 9 mil).

7.3. Plano PGA

7.3.1. Os “Fundos de Investimentos”, no total de R$ 27.575 mil, estão aplicados no Fundo Renda Fixa do Bradesco Fundo de Investimento Referenciado DI Premium (R$ 27.417 mil) e do HSBC Referenciado DI Longo Prazo (R$ 158 mil).

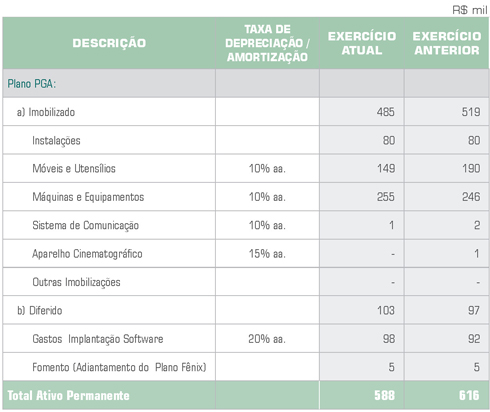

8. Ativo Permanente

A posição consolidada do Ativo Permanente em 31 de dezembro de 2015 e de 2014, é a seguinte:

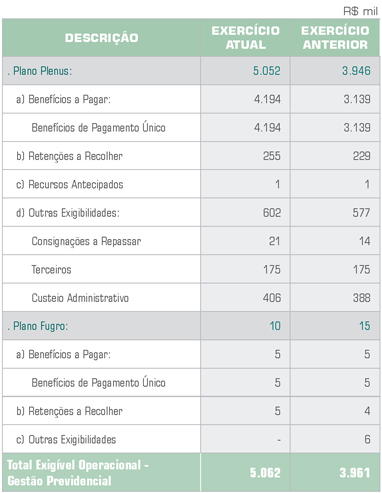

9. Passivo Exigível Operacional – Gestão Previdencial

A posição consolidada do Passivo Exigível Operacional – Gestão Previdencial em 31 de dezembro de 2015 e de 2014 é a seguinte:

9.1. Plano Plenus

9.1.1. Os “Benefícios a Pagar”, no total de R$ 4.194 mil, referem-se a contribuições a serem devolvidas a ex-participantes em litígio contra a CEF, atualizados monetariamente pelo INPC e acrescidos de juros atuariais de 6% a.a. (R$ 3.347 mil), portabilidade de participante ativo (R$ 749 mil) e valores a regularizar (R$ 98 mil).

9.1.2. As “Retenções a Recolher”, de R$ 255 mil, referem-se a IRRF a recolher da folha de pagamento de assistidos e ação judicial.

9.1.3. Os “Recursos Antecipados”, de R$ 1 mil, referem-se à contribuição sobre 13º salário de assistidos e ativos.

9.1.4. As “Outras Exigibilidades”, no total de R$ 602 mil, referem-se às consignações a repassar de custeio administrativo ao PGA (R$ 21 mil), convênio INSS (R$ 175 mil) e valor a repassar de custeio de investimentos ao PGA (R$ 406 mil).

9.2. Plano Fugro

9.2.1. Os “Benefícios a Pagar”, no total de R$ 5 mil, referem-se à portabilidade de participante da Fugro Brasil.

9.2.2. As “Retenções a Recolher”, de R$ 5 mil, referem-se a IRRF sobre contribuições a recolher da Lasa Prospecções.

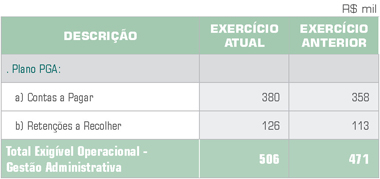

10. Passivo Exigível Operacional – Gestão Administrativa

A posição consolidada do Passivo Exigível Operacional – Gestão Administrativa em 31 de dezembro de 2015 e de 2014 é a seguinte:

10.1. Plano PGA

a) As “Contas a Pagar” de R$ 380 mil referem-se às Despesas Administrativas Comuns de R$ 341 mil e Específicas de R$ 39 mil.

b) As“Retenções a Recolher” de R$ 126 mil referem-se aos valores do IRRF da folha salarial e prestadores de serviços (R$ 43 mil), INSS dos empregados, empregador,pessoa física e jurídica (R$ 78 mil), e PIS/COFINS/CSLL de serviços de terceiros(R$ 5 mil).

11. Passivo Exigível Operacional –Investimentos

A posição consolidada do Passivo Exigível Operacional –Investimentos em 31 de dezembro de 2015 e de 2014 é a seguinte:

11.1. Plano Plenus

a) Os “Investimentos” de R$ 299 mil referem-se aos valores de honorários de sucumbência do Fundo de Investimento Imobiliário Via Parque Shopping (R$ 6 mil), IPTU a pagar do terreno localizado na Travessa Pernambuco, s/nº – SE(R$ 66 mil) e contas a pagar, honorários de sucumbência, depósito de caução,IRRF, PIS/COFINS/CSLL a recolher de Imóveis Locados a Terceiros(R$ 227 mil).

12. Passivo Exigível Contingencial – Gestão Previdencial

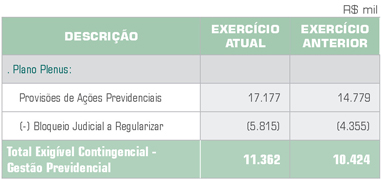

A posição consolidada do Passivo Exigível Contingencial – Gestão Previdencial em 31 de dezembro de 2015 e de 2014 é a seguinte:

12.1. Plano Plenus

12.1.1.As “Provisões de Ações Previdenciais” de R$ 11.362 mil é o resultado do provisionamento dos valores de R$ 17.177 mil correspondentes às possíveis perdas em ações movidas por participantes contra a PREVHAB, deduzido da rubrica retificadora do bloqueio judicial a regularizar de R$ 5.815 mil.

13. Passivo Exigível Contingencial – Gestão Administrativa

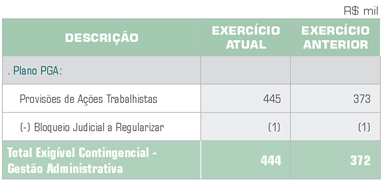

A posição consolidada do Passivo Exigível Contingencial – Gestão Administrativa em 31 de dezembro de 2015 e de 2014 é a seguinte:

13.1. Plano PGA

13.1.1. As “Provisões de Ações Trabalhistas” de R$ 444 mil referem-se ao provisionamento dos valores de R$ 445 mil correspondentes às possíveis perdas em ações movidas pelos empregados e ex-empregados da Entidade, deduzidas da rubrica retificadora do bloqueio judicial a regularizar de R$ 1 mil.

14. Passivo – Patrimônio Social

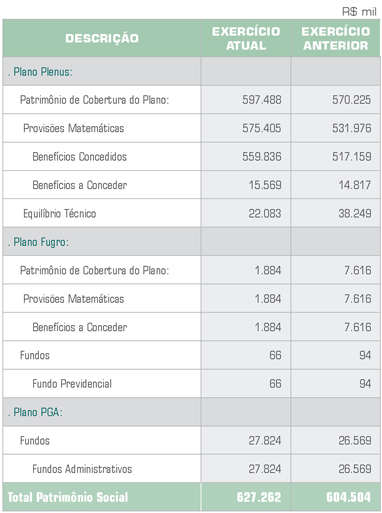

A posição consolidada do Passivo – Patrimônio Social em 31 e dezembro de 2015 e de 2014, que representa os recursos acumulados para fazer frente às obrigações dos Planos Plenus, Fugro e PGA, apresenta a seguinte composição:

14.1. Plano Plenus

14.1.1. O “Patrimônio de Cobertura do Plano” de R$ 597.488 mil está composto dos valores das Provisões Matemáticas de R$ 575.405 mil e do Equilíbrio Técnico de R$ 22.083 mil.

14.1.2.As “Provisões Matemáticas”, no total de R$ 575.405 mil,referem-se às provisões dos Benefícios Concedidos do Plano, de R$ 559.836 mil,com os participantes assistidos, e às provisões dos Benefícios a Conceder do Plano, de R$ 15.569 mil, com os participantes ativos,conforme Parecer Atuarial sobre a Avaliação Atuarial de 31/12/2015 elaborado pela STEA – Serviços Técnicos de Estatística e Atuária Ltda., em 17/03/2016 (STEA: 30/2016/336).

14.1.3. O “Equilíbrio Técnico” de R$ 22.083 mil representa o Superávit Técnico Acumulado do Plano e constitui a Reserva de Contingência, representando 3,84% do total das Provisões Matemáticas.

14.2. Plano Fugro

14.2.1. O “Patrimônio de Cobertura do Plano” de R$ 1.884 mil refere-se às provisões matemáticas para cobertura do Plano de contribuição definida dos benefícios a conceder aos participantes da Lasa Prospecções (R$ 1.851 mil) e Geomag Prospecções (R$ 33 mil).

14.2.2. Os “Fundos”, no total de R$ 66 mil, referem-se ao saldo do Fundo Previdencial relativo às contribuições da Patrocinadora Lasa Prospecções (R$ 47 mil) e Geomag Prospecções (R$ 19 mil), por ocasião da rescisão do contrato de trabalho do participante ativo que tenha optado pelo resgate, destinado ao Fundo de Reversão de Sobras, conforme previsto no § 3º do Art. 13 do Regulamento do Plano Fugro.

14.3. Plano PGA

14.3.1. Os “Fundos” de R$ 27.824 mil, destinados à cobertura das despesas de custeio do Plano de Gestão Administrativa – PGA, referem-se aos saldos dos Fundos Administrativos do Plano Plenus de R$ 27.785 mil e do Plano Fugro de R$ 39 mil.

15. Contas de Resultados – Gestão Previdencial

15.1. Plano Plenus

15.1.1. As receitas previdenciais do Plano totalizaram no ano R$ 1.803 mil.

15.1.2. As receitas de rendimentos no ano das aplicações dos investimentos do Plano Plenus totalizaram R$ 77.868 mil e foram transferidos para a Gestão Previdencial.

15.1.3. As despesas de benefícios dos assistidos no ano, no total de R$ 44.148 mil, foram cobertas com os resultados dos investimentos.

15.1.4. As despesas de constituições líquidas de contingências de ações judiciais previdenciais e de investimentos totalizaram no ano R$ 2.323 mil.

15.1.5.As despesas de contribuições para custeio administrativo do PGA totalizaram no ano R$ 5.937 mil e apresentam a seguinte composição:

. R$ 1.565 mil através das contribuições dos participantes do Plano; e

. R$ 4.372 mil do resultado dos investimentos do Plano do correspondente a 0,8% ao ano, incidente sobre os recursos garantidores e do resultado da cobrança da taxa de 0,3% sobre os empréstimos concedidos aos participantes.

15.1.6. As despesas de constituições líquidas das Provisões Matemáticas do Plano totalizaram no ano R$ 43.429 mil, sendo R$ 42.676 mil de constituições dos Benefícios Concedidos e R$ 753 mil de Benefícios a Conceder.

15.1.7. O resultado negativo no ano de R$ 16.166 mil foi coberto por reversões no Superávit Técnico do Plano.

15.2. Plano Fugro

15.2.1. As receitas de contribuições previdenciais do Plano totalizaram no ano R$ 448 mil, sendo R$ 237 mil dos participantes,R$ 208 mil dos patrocinadores e R$ 3 mil dos autopatrocinados.

15.2.2. As receitas de rendimentos no ano das aplicações dos investimentos do Plano Fugro totalizaram R$ 217 mil e foram transferidos para a Gestão Previdencial.

15.2.3. As receitas de contribuições para custeio administrativo do Plano dos patrocinadores e autopatrocinados totalizaram no ano R$ 17 mil.

15.2.4. As despesas de restituições das contribuições de participantes e portabilidade de recursos a outro plano de previdência complementar totalizaram no ano R$ 249 mil.

15.2.5.As despesas para custeio administrativo do PGA totalizaram no ano R$ 17 mil.

15.2.6. As despesas de constituições das Provisões Matemáticas dos Benefícios a Conceder do Plano totalizaram no ano R$ 322 mil.

15.2.7. As despesas de constituições líquidas para o Fundo Previdencial totalizaram no ano R$ 94 mil.

16. Contas de Resultados – Gestão Administrativa

16.1. Plano PGA

16.1.1. As fontes de recursos no ano do custeio administrativo do Plano de Gestão Administrativa – PGA, no total de R$ 5.955 mil,transferidas da Gestão Previdencial,são as seguintes:

.R$5.938 de receitas de contribuição mensal dos participantes ativos e assistidos do Plano Plenus, de resultado dos investimentos do Plano do correspondente a 0,8% ao ano, incidente sobre os recursos garantidores e de resultado da cobrança da taxa de 0,3% sobre os empréstimos concedidos aos participantes;

.R$ 17 mil de receitas de contribuição mensal das patrocinadoras do Plano Fugro, correspondente a 4% incidente sobre as contribuições normais vertidas por elas e pelos participantes Autopatrocinados.

16.1.2. As receitas de rendimentos no ano das aplicações dos investimentos do Plano PGA totalizaram R$ 3.353 mil e foram transferidos para os Fundos Administrativos do Plano Plenus (R$ 3.343 mil) e Plano Fugro (R$ 10 mil).

16.1.3. As despesas administrativas do PGA (comuns e específicas) somaram no ano R$ 7.865 mil. O rateio das despesas administrativas comuns coube as “Despesas da Gestão Previdencial” o percentual de 60% dessas despesas e as “Despesas dos Investimentos” os 40% restantes. Para definição desses percentuais, as “Despesas da Gestão Previdencial” foram consideradas como compostas pelas áreas da Presidência, Administração e Previdência, e Informática, e as “Despesas dos Investimentos” foram consideradas como compostas pelas áreas Financeira, Investimentos e Contabilidade.

16.1.4. As despesas de constituições líquidas de contingências de ações judiciais administrativas totalizaram no ano R$ 70 mil.

16.1.5.As despesas de constituições dos Fundos Administrativos totalizaram no ano R$ 1.373 mil, sendo R$ 1.370 mil para Fundo do Plano Plenus e R$ 3 mil para o Fundo do Plano Fugro.

16.1.6. As despesas de operações transitórias totalizaram no ano R$ 118 mil, referente à transferência de recursos do Fundo Administrativo das patrocinadoras Fugro Brasil e Fugro Geosolutions, devido à finalização do processo de Cisão e Transferência de Gerenciamento das patrocinadoras para a MultiPension Bradesco – Fundo Multipatrocinado de Previdência.

17. Fatos Relevantes

17.1.Política de Investimento

17.1.1. Em cumprimento às determinações da Resolução CMN nº 3.792 de 24/09/2009, alterada pela Resolução CMN nº 4.275 de 31/10/2013, foi aprovada pelo Conselho Deliberativo em sua 157ª Reunião Ordinária, realizada em 17/12/2015, as Políticas de Investimento do Plano de Benefícios Plenus, do Plano de Benefícios Fugro e do Plano de Gestão Administrativa – PGA para o período de 2016/2020, elaboradas pela PREVHAB, cujos objetivos foram transmitidos à Superintendência Nacional de Previdência Complementar – PREVIC, em 08/03/2016, e disponibilizadas aos participantes, na íntegra, na página da Internet da PREVHAB.

17.2. Orçamento das Despesas Administrativas

17.2.1. Em cumprimento às disposições da Resolução CNPC nº 29, de 31/08/2009, foi aprovado pelo Conselho Deliberativo em sua 157ª Reunião Ordinária, realizada em 17/12/2015, o Orçamento das Despesas Administrativas e os Indicadores para Avaliação da Gestão Administrativa para o ano de 2016 do Plano de Gestão Administrativa – PGA.

17.3. Obrigações do Fundo Nacional de Desenvolvimento (OFND)

17.3.1 Relativamente ao Plano Plenus, a PREVHAB faz parte da Ação Ordinária (processo nº 91.0123902-3) movida pela Associação Brasileira das Entidades Fechadas de Previdência Privada – ABRAPP contra a União Federal, o BNDES e o Fundo Nacional de Desenvolvimento (FND), em que foi julgado procedente o direito das Associadas à correção das Obrigações do Fundo Nacional de Desenvolvimento (OFND) por meio do IPC, no período de abril de 1990 a fevereiro de 1991, e não pelo BTN como realizado pela União Federal à época. A PREVHAB era possuidora de 35.745.591 OFND’s.

17.3.2. Em 07/01/2014, a ABRAPP informou que o recurso de Agravo de Instrumento interposto pela União Federal, com pedido de que o TRF da 2ª Região proferisse decisão sobre a questão do desmembramento da execução, foi distribuído para a 7ª Turma do Tribunal, sendo em 11/11/2013, deferida liminar pelo Desembargador Luiz Paulo da Silva Araújo Filho, em favor da União Federal, determinando a suspensão dos efeitos da decisão que mandara prosseguir a execução. Diante da ordem de suspensão, a Juíza da 23ª Vara Federal, em 28/11/2013, proferiu nova decisão na qual, determinou que a execução se fizesse em separado, mediante interposição, por cada entidade beneficiária do resultado da sentença, em processos executórios próprios, a serem livremente distribuídos por juízos competentes. A ABRAPP, em 11/12/2013, interpôs Agravo de Instrumento contra esta decisão, requerendo que tal recurso seja distribuído por dependência para o Desembargador Luiz Paulo, que deu vistas para a União Federal em 19/12/2013. Os autos foram encaminhados para a Advocacia Geral da União, para devolução após o recesso forense (20/12/2013 a 06/01/2014).

17.3.3. Quanto a Ação Rescisória da União Federal (nº 2012.02.01.000858-3), tendo em vista que os embargos de declaração opostos, tanto pela ABRAPP quanto da União Federal, foram rejeitados,em 06/09/2013 a ABRAPP interpôs Recurso Extraordinário para o STF e Recurso Especial para o STJ. A União Federal por sua vez também interpôs mesmos recursos, que aguardam a apreciação pela Vice-Presidência do TRF-2ª Região, para a subida aos tribunais superiores. No caso da ABRAPP o recurso visa à discussão sobre a redução dos honorários, já a União Federal pretende levar a discussão, de todo o mérito da causa.

17.3.4. Na CIR-JUR-002/15 da ABRAPP, de 14/12/2015, informa que na Assembleia Geral Extraordinária de 27/10/2015 ficou deliberado que a Associação como legítima substituta processual na Ação Ordinária nº 91.0123902-3 da 23ª Vara Federal do RJ, conduziria junto aos patronos da causa o encaminhamento da execução através das ações de liquidação por artigos de título judicial, conforme circulares encaminhadas às entidades (CIR-ABR-DIR-014/15, 21/10/2015 e a CIR-JUR-001/15, de 06/11/2015), considerando para formação dos grupos, os documentos comprobatórios apresentados por cada entidade, à existência de entidades pertencentes ao mesmo grupo econômico, a informação da ocorrência de transferência, resgate ou alienação das OFND de que eram titulares em momento posterior à sua aquisição, além do cálculo dos valores apresentado na petição de execução em 30/06/2011, devidamente atualizado.

Considerando a possibilidade da ocorrência de prescrição (28/11/2015) informada na Assembleia Geral Extraordinária de 18/08/2015, a distribuição das ações de liquidação se deu em dia 27/11/2015, ficando a PREVHAB incluída no Grupo 4 com mais seis Entidades e a ação de liquidação distribuída para a 12ª Vara Federal do RJ – processo nº 0145871-67.2015.4.02.5101.

17.4. Plano de Benefícios Fugro

17.4.1. Em 30/11/2015, a PREVIC através da Portaria nº 645, publicada no Diário Oficial da União de 01/12/2015, autorizou a retirada de patrocínio da Lasa Prospecções S.A. e da Geomag S.A. Prospecções Geofísicas do Plano de Benefícios Fugro, CNPB nº 2008.0028-29, administrado pela PREVHAB Previdência Complementar, e aprovou o “Termo de Retirada de Patrocínio”, celebrado entre a PREVHAB Previdência Complementar e as patrocinadorasLasa Prospecções S.A. e Geomag S.A. Prospecções Geofísicas, em 09/09/2015.

17.5. Ajuste de Precificação dos Títulos Federais

17.5.1. Conforme nova redação dada à Resolução CGPC nº 26, de 29 de setembro de 2008, por meio da Resolução CNPC nº 16, de 19 de novembro de 2014 e definições da Instrução Previc n°19, de 04 de fevereiro de 2015, a PREVHAB calculou o ajuste de precificação, do exercício de 2015, que corresponde à diferença entre o valor dos títulos federais atrelados a índice de preços classificados na categoria títulos mantidos até o vencimento, calculados considerando a taxa de juros anual utilizada na avaliação atuarial, 4,60% a.a. e o valor contábil desses títulos.

O ajuste de precificação está restrito aos títulos públicos federais atrelados a índice de preços classificados na categoria “títulos mantidos até o vencimento”, em que a Entidade demonstre capacidade financeira de mantê-los até o vencimento observando seus fluxos de pagamento, bem como, tenham por objetivo a cobertura dos benefícios a conceder e concedidos com valor ou nível previamente estabelecidos e custeio determinado atuarialmente, bem como os demais requisitos previstos na norma.

O ajuste de precificação é divulgado no Demonstrativo do Ativo Líquido do Plano de Benefícios – DAL, resultando na apuração do Equilíbrio Técnico Ajustado.

Em virtude do primeiro ano de adoção da referida norma, conforme Artigo 14, da Instrução Previc n° 19, de 04 de fevereiro de 2015, a Entidade está desobrigada a divulgar o valor referente ao ajuste de precificação comparativo ao exercício social de 2014.

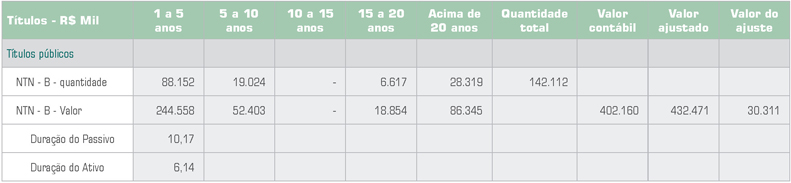

A seguir, demonstramos o controle e acompanhamento dos títulos objeto dos ajustes de precificação, para o exercício de 2015.

• Plano de Benefícios Plenus

>

> >

>